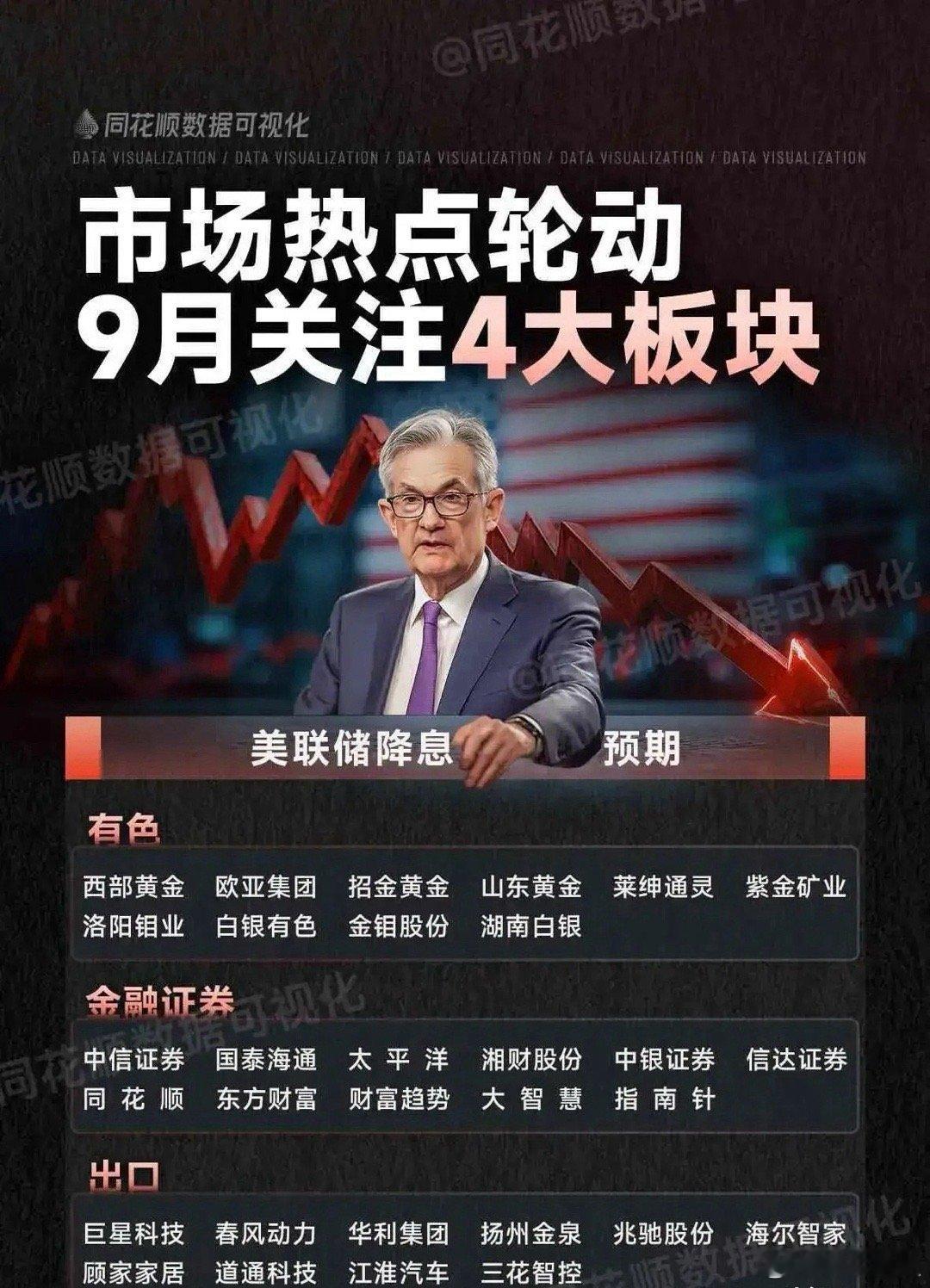

9月热点板块——美联储降息预期2025年9月,“美联储降息预期”成为驱动市场热点轮动的核心逻辑。美联储若启动降息,一方面会削弱美元强势地位,推动以美元计价的大宗商品价格上行;另一方面将改善全球流动性环境,提振资本市场活跃度与海外消费需求,进而带动有色、金融证券、出口三大板块的业绩与估值修复。以下围绕这一主线,对板块内个股进行简要分析。一、有色板块:大宗商品价格弹性下的资源红利美元走弱→大宗商品涨价→资源企业盈利提升,同时美联储降息对全球经济的“托底”预期,将刺激工业金属需求。西部黄金:新疆黄金开采企业,业务聚焦黄金采冶,金价上涨可直接增厚吨金利润,业绩弹性随金价波动放大。招金黄金、山东黄金:国内黄金开采龙头,资源储备与产能规模优势显著,金价每上涨10%,业绩弹性通常超20%。紫金矿业:“黄金+铜”双主业全球资源巨头,黄金业务为业绩“压舱石”,铜业务则受益于新能源产业对铜的长期需求增长。工业金属类:洛阳钼业:全球钼、钴等稀缺金属核心供应商,钼用于风电、光伏等新能源装备,钴是锂电池正极材料关键成分。白银有色:以白银、铜、铅锌采选冶为主业,白银兼具金融与工业属性。美元走弱+工业需求复苏双重逻。金钼股份:钼行业绝对龙头,钼资源储量与产量均居国内首位,且钼在高温合金、特钢等高端制造领域不可替代。湖南白银:聚焦白银冶炼与深加工,业务贴近白银消费端。白银价格上涨直接提升公司产品毛利率。消费延伸类:莱绅通灵:主营钻石、黄金珠宝零售,黄金价格上涨会刺激“黄金投资+首饰消费”需求,叠加婚庆等刚性消费场景,门店营收有望随金价与消费情绪同步提升。欧亚集团:东北区域商贸零售龙头,有色产业链繁荣会带动上游企业员工消费能力提升,间接促进百货、超市等消费场景活跃。二、金融证券板块:流动性宽松下的资本市场机遇流动性宽松→市场交投活跃→券商与金融科技业绩爆发。中信证券:券商行业“航母级”龙头,经纪、投行、自营业务全面领先。国泰君安、海通证券:头部券商“第二梯队”代表,国泰君安在财富管理领域布局领先,海通证券在海外业务具有特色,均受益于市场成交量放大与股权融资扩容。太平洋、湘财股份:中小券商“弹性标的”,业绩对市场情绪敏感度更高。市场交投活跃时,其经纪业务佣金率、自营业务往往爆发式增长。中银证券、信达证券:特色券商代表,中银证券依托中国银行股东背景,在跨境业务方面具备优势。东方财富:“金融科技+券商”融合标杆,旗下天天基金网是国内最大基金销售平台,东方财富证券依托流量优势快速崛起。同花顺:国内领先的行情软件与金融信息服务商,核心收入来自广告推广、增值服务。市场交投活跃时,投资者付费意愿激增,公司日活用户数、付费转化率与广告收入同步增长。财富趋势:以“通达信”行情软件闻名,深度渗透专业投资者群体。市场活跃时,券商对通达信终端的采购需求、投资者对付费插件的需求均会增加,业绩增长确定性强。大智慧、指南针:聚焦大众投资者的金融信息服务平台,大智慧以免费行情软件引流,通过金融资讯、付费课程变现。三、出口板块:海外需求复苏下的中国制造红利美联储降息→海外需求复苏+人民币贬值→中国制造出口增长。制造业出口:巨星科技:全球手工具行业龙头,产品覆盖五金工具、存储设备等,海外营收占比超80%,主要客户为欧美大型零售商。华利集团:运动鞋代工巨头,为Nike、Vans等国际品牌代工,产能主要布局在越南、多米尼加等海外基地。扬州金泉:户外露营装备龙头,产品包括帐篷、睡袋、户外家具等,海外营收占比超95%,客户以欧美户外品牌商为主。家电与消费电子:海尔智家:全球白电巨头,海外营收占比超40%,在欧洲、中东非等市场具备本土化品牌。美国市场对冰箱、洗衣机等白电的更新需求+欧洲能源转型下对节能家电的补贴,将推动海尔智家出口增长。兆驰股份:消费电子代工企业,主营电视、机顶盒等产品,为三星、TCL等品牌代工,海外营收占比超60%。汽车及零部件:春风动力:国内全地形车、大排量摩托车龙头,海外营收占比超70%,核心市场为欧美。美联储降息后,美国居民对休闲娱乐类交通工具消费意愿提升,春风动力的ATV、大排量摩托因性价比与产品力江淮汽车:国内老牌车企,出口业务以燃油车与新能源汽车为主,海外市场覆盖南美、中东等。美联储降息带动新兴市场基建与物流需求,将增加对皮卡、轻卡的采购道通科技:汽车诊断设备全球龙头,产品包括诊断仪、编程工具等,海外营收占比超90%,客户为全球汽修厂、4S店。全球汽车保有量稳定增长,带动汽修设备更新与新增需求。三花智控:全球汽车热管理系统龙头,为特斯拉、大众、比亚迪等国内外车企供应阀类、换热器等核心部件,海外营收占比超30%。本文涉及资讯、数据等内容来自网络公共信息,仅供参考,不构成投资建议!