中国经济网北京6月20日讯佛山市海天调味食品股份有限公司(以下简称“海天味业”,03288.HK)今日收报35.75港元,跌幅2.06%,已跌破发行价。

海天味业6月19日在港交所上市,当日盘中最低报36.05港元,跌幅0.69%,一度跌破发行价。最终发售价及配发结果公告显示,海天味业全球发售项下的发售股份数目为279,031,700股H股(经计及发售量调整权获悉数行使及视乎超额配股权行使与否而定),香港发售股份数目为55,279,900股H股(经重新分配后调整),国际发售股份数目为223,751,800股H股(经计及发售量调整权获悉数行使、经重新分配后调整以及视乎超额配股权行使与否而定)。

海天味业的联席保荐人、整体协调人、联席全球协调人、联席账簿管理人及联席牵头经办人为中国国际金融香港证券有限公司、高盛(亚洲)有限责任公司、摩根士丹利亚洲有限公司,联席账簿管理人及联席牵头经办人为中银国际亚洲有限公司、工银国际证券有限公司、交银国际证券有限公司、招银国际融资有限公司、农银国际融资有限公司、农银国际证券有限公司、建银国际金融有限公司、香港上海汇丰银行有限公司、华泰金融控股(香港)有限公司、中信里昂证券有限公司、富途证券国际(香港)有限公司、广发证券(香港)经纪有限公司、中国银河国际证券(香港)有限公司。

海天味业的最终发售价为36.30港元,所得款项总额为10,128.9百万港元,扣除按最终发售价计算之预计应付上市开支119.3百万港元后,所得款项净额为10,009.6百万港元。

海天味业拟将全球发售的所得款项用作以下用途:所得款项净额约20.0%将用于产品开发以及前沿技术的研发和工艺升级;所得款项净额约30.0%将用于产能扩张、采纳新技术及供应链的数字化升级;所得款项净额约20.0%将用于通过建立全球品牌形象、拓展销售渠道以及提升海外供应链能力,以提升全球影响力;所得款项净额约20.0%将用于增强我们的销售网络及提升其渗透能力;所得款项净额约10.0%将用作营运资金及一般企业用途。

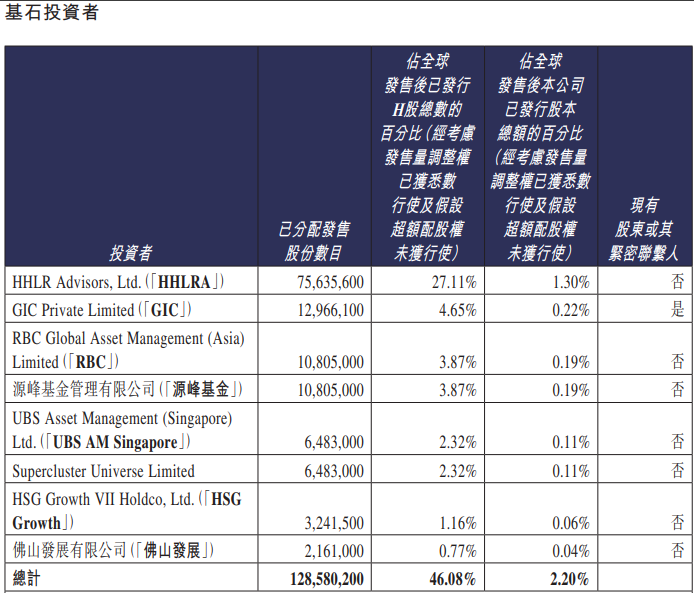

海天味业的基石投资者分别为高瓴HHLRAdvisors、GICPrivateLimited、RBCGlobalAssetManagement、源峰基金、UBSAsset、SuperclusterUniverse、HSGGrowth(红杉中国)、佛山发展。

按今日收盘价计算,海天味业每股收益为-0.55港元,高瓴HHLRAdvisors浮亏4159.96万港元,HSGGrowth(红杉中国)浮亏178.28万港元,2家合计浮亏4338.24万港元。

海天味业于2014年2月11日在上交所主板上市,发行数量为7,485万股,其中公司公开发行的新股3,750万股,公司股东公开发售的股份3,735万股,发行价格为51.25元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为姚浩、刘东红。

海天味业发行募集资金总额383,606.25万元,其中公司公开发行新股的募集资金总额为192,187.50万元。扣除发行费用后,募集资金净额为183,791.61万元,用于海天高明150万吨酱油调味品扩建工程。