中国经济网北京6月20日讯今日,新恒汇电子股份有限公司(证券简称“新恒汇”,证券代码“301678”)在深交所创业板上市。截至收盘,该股报42.12元,涨幅229.06%,成交额16.12亿元,振幅63.91%,换手率78.32%,总市值100.90亿元。

新恒汇是一家集芯片封装材料的研发、生产、销售与封装测试服务于一体的集成电路企业。发行人的主要业务包括智能卡业务、蚀刻引线框架业务以及物联网eSIM芯片封测业务。

截至招股说明书签署日,虞仁荣、任志军为公司的控股股东及共同实际控制人。虞仁荣直接持有公司31.41%的股份,通过冯源绘芯间接持有公司0.53%的股份,合计持有公司31.94%股份,为公司的第一大股东,并担任公司董事;任志军直接持有公司16.21%的股份,通过共青城志林堂间接持有公司3.10%的股份,合计持有公司19.31%的股份,为公司的第二大股东,并担任公司董事长。

2023年3月22日,新恒汇首发过会。上市委会议现场问询的主要问题:

1.第一大客户问题。根据发行人申报材料,报告期各期,紫光同芯均为发行人第一大客户,发行人向其销售收入占比分别为34.31%、19.04%、14.68%、17.74%,向其销售智能卡模块的毛利率高于该类产品平均毛利率。2022年6月紫光同芯向发行人预付3600万元保证金。发行人实际控制人之一任志军曾担任紫光同芯母公司紫光国微的副董事长、总裁,并于2018年1月15日离职。请发行人:(1)结合任志军的任职经历等,说明向紫光同芯销售智能卡模块毛利率较高的原因及合理性,销售价格是否公允,是否存在调节收入的情形;(2)说明对紫光同芯销售收入波动原因及合理性,是否存在对其销售收入大幅下滑的风险,是否对发行人业绩构成重大不利影响;(3)说明紫光同芯预付保证金的原因及合理性。同时,请保荐人发表明确意见。

2.控制权稳定性问题。根据发行人申报材料,虞仁荣、任志军为发行人的控股股东及共同实际控制人。2018年任志军受让发行人股权的11625万元来源于虞仁荣提供的借款。2021年3月二人签署《一致行动人协议》,约定双方意见不一致时,以任志军的意见作为一致行动的意见。报告期内,发行人存在为虞仁荣、任志军拆借资金等财务内控不规范情形。请发行人:(1)结合偿债能力、还款付息情况等,说明虞仁荣提供借款的原因与合理性、任志军偿还大额债务的可行性,是否存在委托持股或其他安排,是否影响股份权属清晰,相关信息披露是否真实、准确、完整;(2)结合争议解决机制、救济安排等,说明以任志军的意见作为一致行动意见的原因及合理性,是否存在影响发行人控制权稳定的风险;(3)说明是否存在体外资金循环虚构交易、代垫代付成本费用等情形,相关内部控制制度是否健全有效。同时,请保荐人发表明确意见。

3.主营业务收入及毛利率问题。根据发行人申报材料,发行人主营业务收入主要来自于智能卡、蚀刻引线框架、物联网eSIM芯片封测。报告期各期,发行人主营业务收入分别为41001.63万元、38054.26万元、53168.96万元、28007.91万元,主营业务毛利率分别为35.27%、30.56%、33.76%、29.18%。2022年1-6月发行人蚀刻引线框架、物联网eSIM芯片产品毛利率分别为-20.73%、-31.85%。请发行人:(1)结合主要产品及同行业可比公司情况,说明2020年主营业务收入和毛利率下降的原因及合理性;(2)结合行业发展情况、客户拓展和在手订单等,说明智能卡业务的竞争力及收入增长可持续性;(3)结合竞争格局、最新生产良率等,说明蚀刻引线框架、物联网eSIM芯片封测业务未来毛利率转正的预期情况,是否具备成长性。同时,请保荐人发表明确意见。

需进一步落实事项:无。

新恒汇本次公开发行股票5,988.8867万股,占发行后公司股份总数的比例为25.00%,本次发行价格为12.80元/股。新恒汇本次发行的保荐机构(主承销商)为方正证券承销保荐有限责任公司,保荐代表人为侯传凯、吴大军。

新恒汇本次公开发行募集资金总额为人民币76,657.75万元,募集资金净额为68,196.58万元。

公司最终募集资金净额比原计划多16333.45万元。2025年6月17日,新恒汇发布的首次公开发行股票并在创业板上市招股说明书显示,公司拟募集资金51,863.13万元,用于高密度QFN/DFN封装材料产业化项目、研发中心扩建升级项目。

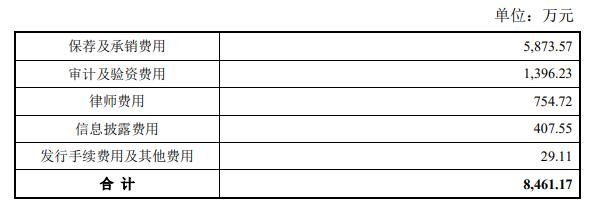

新恒汇本次发行费用(不含增值税)共计8,461.17万元,其中保荐及承销费用5,873.57万元。

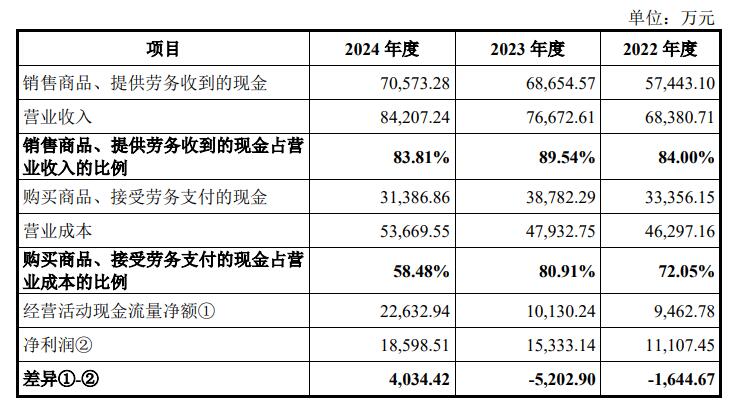

2022年、2023年、2024年,新恒汇营业收入分别为68,380.71万元、76,672.61万元、84,207.24万元,净利润分别为11,107.45万元、15,333.14万元、18,598.51万元,归属于母公司股东的净利润分别为10,993.36万元、15,234.17万元、18,597.02万元,扣除非经常性损益后归属于母公司股东的净利润分别为10,394.64万元、14,854.58万元、17,268.08万元。

新恒汇2024年营业收入相较于2022年增长23.14%,2024年净利润相较于2022年增长67.44%。

2022年、2023年、2024年,新恒汇销售商品、提供劳务收到的现金57,443.10万元、68,654.57万元、70,573.28万元,经营活动产生的现金流量净额分别为9,462.78万元、10,130.24万元和22,632.94万元。

2022年、2023年、2024年,新恒汇的收现比分别为0.84、0.90、0.84,净现比分别为0.85、0.66、1.22。

2025年1-3月,新恒汇实现营业收入24,061.62万元,同比增长24.71%;实现归属于母公司股东的净利润5,131.65万元,同比下降2.26%;实现扣除非经常性损益后归属于母公司所有者的净利润4,924.13万元,同比增长9.48%。

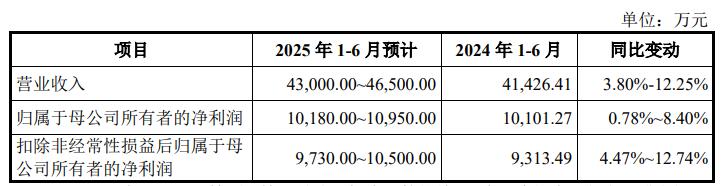

2025年1-6月,新恒汇预计营业收入43,000.00万元至46,500.00万元,同比增长3.80%至12.25%;归属于母公司所有者的净利润10,180.00万元至10,950.00万元,同比增长0.78%至8.40%;扣除非经常性损益后归属于母公司所有者的净利润9,730.00万元至10,500.00万元,同比增长4.47%至12.74%

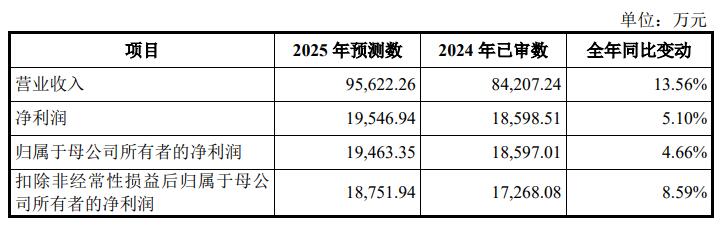

2025年度,新恒汇预计实现营业收入95,622.26万元,同比增长13.56%;预计净利润19,546.94万元,同比增长5.10%;预计归属于母公司所有者的净利润19,463.35万元,同比增长4.66%;预计扣除非经常性损益后归属于母公司所有者的净利润为18,751.94万元,同比增长8.59%。