美国美联储主席宣布了! 9月18日,美联储主席鲍威尔发表最新讲话,承认美国通

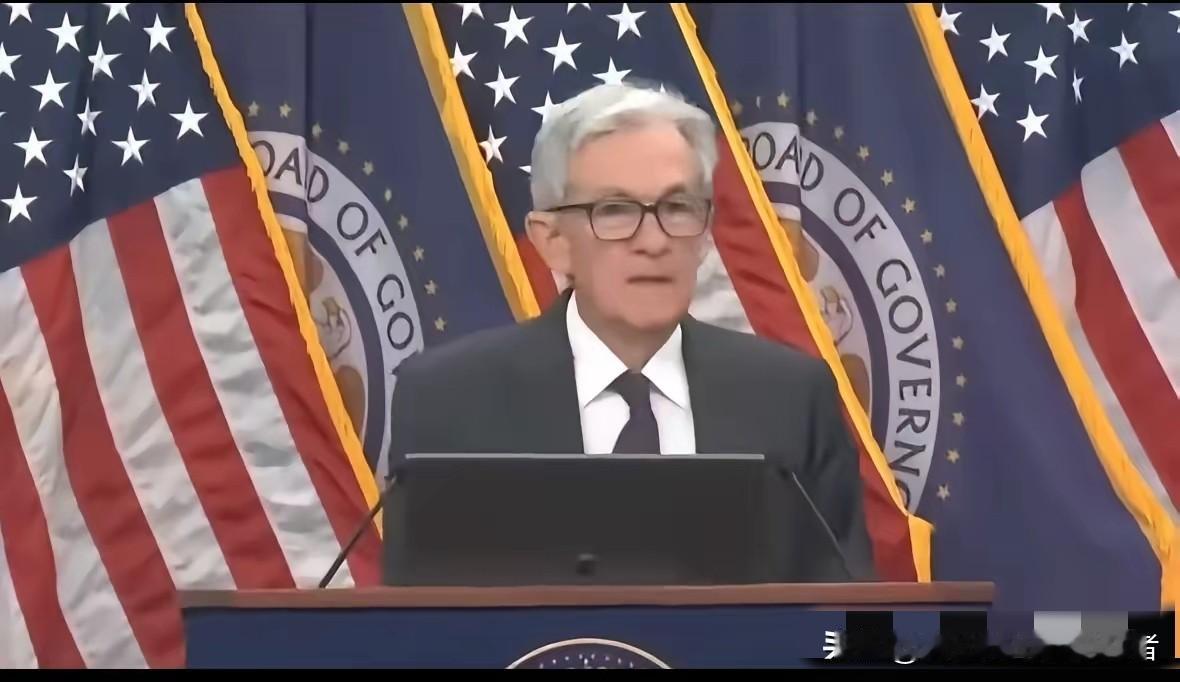

美国美联储主席宣布了!9月18日,美联储主席鲍威尔发表最新讲话,承认美国通胀近期再次抬头而且仍然处在较高水平,同时就业增长已经明显放慢,失业率虽然还在低位但已经开始往上走,这说明美国经济真的有点不行了。鲍威尔提到,虽然失业率现在还处于较低水平,但已经开始慢慢上升,这个细微的变化值得注意,因为就业市场一直是疫情后美国经济最强大的支撑,现在这个支撑似乎开始松动,再加上物价依然居高不下,让美国经济面临复杂局面。当前美国通胀的顽固程度超出了很多人想象,表面上来看,物价数据从最高点有所回落,但核心通胀(不包括食品和能源)依然坚挺。这背后是美国经济结构的深层变化:全球化带来的好处正在消失导致成本上升,国际冲突持续影响能源价格,劳动力短缺推高了工资水平。更值得注意的是,美国人可能已经习惯了物价上涨,企业更容易把成本转嫁给消费者,而消费者也开始接受“东西只会越来越贵”的现实,这种心理一旦形成,会让美联储控制物价的任务更加困难。美国就业市场最近几年的表现堪称奇迹,在利率不断上涨的情况下仍然保持强劲,但鲍威尔这次承认就业增长“明显放缓”,暗示奇迹可能即将结束。失业率从历史最低点慢慢上升通常是个重要信号,企业老板们面对贷款成本高涨和市场不确定性,开始暂停招聘甚至考虑裁员,科技、金融等行业已经先一步调整,这种趋势可能会蔓延到其他行业。鲍威尔的讲话透露出美联储现在的尴尬处境:一方面物价仍然高于2%的目标,按理应该继续加息,另一方面经济明显降温,又需要降息来避免经济衰退。这种两难处境解释了为什么美联储最近几个月如此小心,既不敢继续大幅加息怕把经济搞垮,又不敢轻易降息怕物价再次失控,鲍威尔试图在控制物价和保持增长之间找到平衡,这个难度非常大。美国经济出现问题肯定会波及全球,美元走势、国际资金流动、贸易平衡都将受到影响,新兴市场国家尤其要小心,美国经济放缓会减少对其出口商品的需求,同时美元波动可能导致资金外流。发达国家也不能幸免,欧洲经济已经在衰退边缘,如果美国经济失速,大西洋两岸可能会形成恶性循环,依赖出口的亚洲经济体也会受到连带影响。金融市场对鲍威尔的讲话反应不一,债券市场更关注经济增长放缓的迹象,股市则在企业盈利前景和估值水平之间纠结,这种分歧显示出市场参与者之间的巨大分歧。历史经验表明,经济实现软着陆的情况很少见,但美国经济多次证明了自己的韧性,或许这次也能创造奇迹?答案可能在接下来几个月的关键经济数据中逐渐清晰。鲍威尔这次如此坦诚让人意外,这可能说明美联储内部对美国经济前景相当担忧,在我看来,市场可能低估了通胀的顽固程度,同时高估了美联储应对经济下滑的能力。现在美国经济的核心问题在于,传统的货币政策可能已经不太好用了,巨额政府债务、金融市场的扭曲、全球供应链重组,这些因素都使得加息对经济的降温效果不如以前明显,而降息对经济的刺激作用也会打折扣。美联储正面临“选择有限”的困境,任何政策调整都难以同时实现稳定物价和促进增长两个目标,这种困境可能持续好几年,直到美国经济完成必要的结构调整。市场则表现出“期待过高”,总是希望美联储能够完美救市,但现实是,央行不是万能的,它的政策工具只能解决需求问题,无法应对供应侧的冲击。当前美国的物价上涨很大程度上源于能源转型、国际政治、贸易重构等供应侧因素,这些都不是货币政策能够直接解决的。未来一段时间,投资者可能需要适应一种“不好不坏”的市场环境,经济增长比正常水平低,物价比目标值高,利率则维持在相对较高的位置。这种环境对投资并不友好,但也不会导致系统性的危机,真正值得关注的不是美联储下一步怎么做,而是美国经济如何在这种“半停滞”状态中找到新的平衡点。鲍威尔的“大实话”也许是个信号,表明政策制定者正在为这种“新常态”做准备,经济增长放缓但避免衰退,物价有所缓解但保持高位,利率下降但不会回到零水平,投资者可能需要调整自己的预期,迎接一个与过去十年完全不同的经济环境。