文/赵苗

血液净化龙头企业——山东威高血液净化制品股份有限公司(简称:威高血净)正在冲刺上交所IPO,本次上市申请于2023年12月30日被交易所受理,保荐机构为华泰联合证券有限责任公司,目前上市申请处于问询阶段。

此前,早在2022年6月,公司便在港交所披露招股书,谋求登陆资本市场。当时市场方面普遍猜测,威高血净计划以“A+H”的模式上市,但是直到信息失效,公司在港股的上市进度也没有进一步更新。

《发现•华网》通过翻阅招股书,发现威高血净此番IPO隐患重重,例如与大股东威高集团之间的关联交易多;再如业绩方面毛利率不断下降,研发费用率也低于同行,其未来业绩增长的持续性存疑,这些情况都有可能影响到其上市进展。

“威高系”资本棋局又落一子

与母公司关联交易难以切断

威高血净成立于2004年12月,多年来,公司重点布局血液透析和腹膜透析两大赛道,辅以透析配套产品的销售,是国内产品线最为丰富的血液净化医用制品厂商之一。

威高血净的母公司正是威高集团有限公司(简称:威高集团)。后者直接持有威高血净46.39%股份,旗下还控制着威高股份(1066.HK)、威高骨科(688161.SH)两家上市公司,同时作为“威高系”的实际控制人陈学利还控制着一家上市公司华东数控(002248.SZ)。

威高血净的上市计划,被视为威海首富陈学利对其资本版图再谋扩张之举,一旦威高血净成功上市,“威高系”将同时控制4家上市公司。

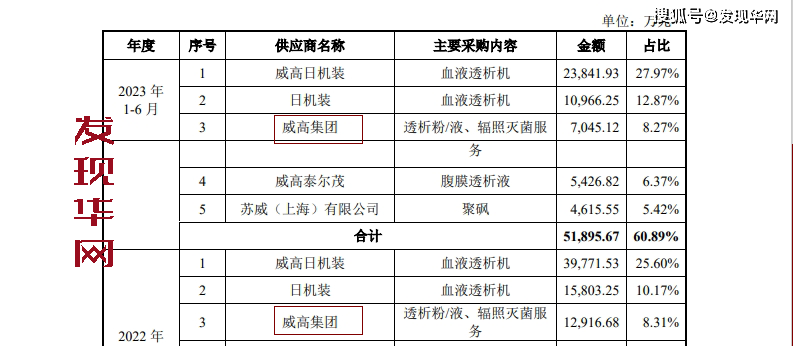

背靠资本雄厚的母公司,威高血净业绩不愁不增长,但是同时也面临着关联交易问题。威高集团是公司的第一大客户,同时也是第三大供应商,两者之间的关联交易颇多。

招股书显示,2020年-2023年上半年(简称:报告期内),公司向关联方采购透析机及腹膜透析液等产品,金额分别达到4.876亿元、6.312亿元、7.839亿元、4.211亿元,占当期营业成本比例分别为36.13%、40.50%、40.07%、44.19%,占比较高。

销售方面,威高血净向关联方出售血液透析机及耗材等产品,金额分别为2.571亿元、3.883亿元、4.968亿元、2.348亿元,占当期营业收入比例分别为9.73%、13.34%、14.50%、13.93%。威高血净在招股书中承认自身存在关联交易金额大的风险。

同时,威高集团以医疗器械和医药作为主要业务,下辖医用制品、血液净化、骨科材料等多个板块,目前其血液净化板块仍在加大投入,未来两公司之间可能会有更多的关联交易,从而可能导致威高血净的关联交易风险继续加大。

业内相关人士分析称,内部关联交易蕴含了极大的经营风险、财务风险、税务风险和监管风险,有可能成为掩盖真实交易目的的途径,威高血净关联交易金额大、占比高,应当在招股书中将关联交易和一般交易的金额情况进行详尽的对比,分析其中潜在的经营风险和财务风险。

毛利率连年走低,业绩起伏波动大

业绩方面,报告期内威高血净的营业收入呈现逐年增长的态势,分别为26.424亿元、29.105亿元、34.261亿元、16.849亿元,然而其净利润却存在波动的情况,毛利率更是连年下滑。

报告期内,扣非后归母净利润分别为2.831亿元、2.375亿元、2.942亿元、2.180亿元。其中2021年出现了下滑,而2023年上半年又出现了大幅度增长,如此波动的原因是什么,招股书中并没有明确的解释。

毛利率方面,报告期各期,公司综合毛利率分别为48.92%、46.45%、42.91%、43.44%,其中主营业务毛利率为50.13%、48.06%、44.02%、44.24%,均出现了一定程度的下滑。目前公司的财务数据不是很稳定,且影响因素过多,其未来增长持续性也遭受质疑。

威高血净称,如果公司在未来不能在技术水平、服务能力等方面维持竞争优势,公司将面临毛利率继续下滑的风险,从而对公司经营业绩产生不利影响。但是公司对研发的投入情况在同行业中并不高,核心技术竞争优势并不明显,不知公司计划如何扭转毛利率下滑的态势?

高销售费用而研发投入却低于同行

弗若斯特沙利文数据显示,威高血净2022年在血液透析器领域、血液透析管路领域的市场份额分别为32.5%、32.8%,均位列全行业第一。虽然威高血液被众多媒体称为“中国血透之王”,但是公司对于研发的投入却并不高,令人担忧其市场竞争力的持续性。

报告期各期,公司研发费用分别为9919.20万元、1.535亿元、1.828亿元、7022.15万元,占营业收入的比例分别为3.75%、5.27%、5.34%、4.17%。而同期同行业可比公司的研发费用率均值分别达到4.46%、5.62%、6.75%、6.38%,存在明显的差距。

与之形成鲜明对比的,是威高血净的销售费用,持续高于同行公司。报告期内,公司销售费用分别为6.081亿元、6.789亿元、6.866亿元、3.240亿元,占营业收入的比例分别为23.02%、23.33%、20.04%、19.23%。

而同行业可比公司均值分别为11.82%、12.11%、13.77%、13.73%,两者差距颇大。由下图可知,威高血净销售费用率高于大部分同行业可比公司。对此公司解释为,产品结构存在差异。

此外值得关注的是,公司销售费用主要由职工薪酬、市场教育及调研费、业务招待费、业务宣传费构成,上述费用占销售费用的比例分别为86.07%、81.77%、84.20%83.89%。众所周知,市场推广费系医疗企业的“灰色地带”,而威高血净高销售费用率却低研发投入的状态也令人对其资金使用产生疑惑,威高血净还需在这些方面进行更加详尽的解释。

综合上述情况,威高血净本次IPO路程中存在诸多需要理清的问题,公司究竟能否顺利上市,我们拭目以待。

版权声明:本文版权归“发现.华网”所有,如需转载请在文后留言,经允许后方可转载,并在文首注明来源、作者,文末附上“发现.华网”二维码。