“五一”节后,随着前期超跌背景下的普遍修复行情基本演绎到位,市场表现再度分化,细分方向热点的轮动速度加快。可以看到,港股互联网、医药、红利、有色等行业轮番表现,而TMT、AI相关板块走势表现相对逊色,更多呈现的是震荡调整格局。

电风扇行情再起,AI方向的高景气度还能延续吗?

考虑到其前期上涨幅度较大(不少ETF近60交易日涨幅超20%),短期内或触发部分资金的止盈需求,进而引发指数调整。在这种情况下,市场参与者可能在等待新的催化剂出现,例如进一步的技术突破或政策支持,后续来看,AI方向仍有不少业绩面、情绪面、消息面、估值面的正向支撑,考虑到当前的震荡调整阶段,投资者或许可以考虑逢低布局。

1、AI方向不乏热点催化:

北京时间5月7日晚10点,苹果举办2024年春季特别活动,发布多款聚焦iPad产品线的新品,包括首款搭载M4 AI驱动芯片的新款iPad Pro、搭载M2芯片的新款iPad Air、以及新款配件产品Apple Pencil Pro与妙控键盘。光大证券指出,AI方面iPad是继24年3月发布MacBook air以后第二款强调AI功能的产品,目前全新推出的M4芯片将为潜在的AI软件功能升级提供支持,此次更新的背景分离、扫描图像自动增强等功能已初步印证了苹果的AI能力。后续行业还将迎来华为夏季新品发布会、谷歌和微软年度开发者大会、Apple年度全球开发者大会,板块情绪有望再次被带动。都可能推动下一轮的增长。

此外,商汤于近日发布首个“云、端、边”全栈大模型产品矩阵,并且全新升级“日日新SenseNova5.0”大模型体系,其综合能力全面对标并超越GPT-4Turbo。银河证券认为,“日日新SenseNova”发布节奏超预期,综合能力大幅提升,处于国内行业领先水平,推动国内通用大模型厂商加速迭代,有望降低应用端成本和门槛,进一步拓宽应用端场景,推动AI商业化进程提速。

2、国内算力环节一季度业绩亮眼,量价齐升验证AI高景气:

AI需求火爆,拉动光模块、光通信龙头公司业绩大幅增长。从2023年二季度开始,中际旭创、天孚通信、新易盛等光模块光器件公司业绩开始受到AI需求牵引,2024年一季度利润同比环比皆大幅提升。广发证券分析,在微软、谷歌、META、亚马逊等科技巨头的AI算力需求大幅增长背景下,在英伟达等AI算力巨头加速牵引下,高速光互联市场快速增长,迭代周期大幅缩短,竞争格局持续优化,龙头公司强者恒强,有望迎来盈利和估值的戴维斯双击。

3、海外AI巨头开支指引向好,牵引算力产业加速发展:

4月下旬以来,北美四大云厂商陆续发布2024年Q1的财报,营收和利润水平均展现出稳健的增长态势。在资本支出方面,Meta、Microsoft、Google和Amazon24Q1的资本支出合计446亿元左右,同比增长36%,环比增长3%,四家公司对于24年全年的资本支出指引均维持乐观预期。财信证券表示,北美四大云厂商24Q1财报发布后,明显看到了AI为各厂商资本开支带来的增量变化。季度资本开支连续第二次转正,全年资本开支指引维持乐观,AI算力基础设施建设有望持续加速。

4、半导体、消费电子复苏有望:

2024年一季度,电子行业基本面逐渐改善,行业或正在迎来新的上升周期。光大证券统计,2024年Q1全行业(A股)642家电子公司(以申万电子、中信电子、长江电子三个指数成分股作为样本)归母净利润为368.3亿元,同比+39.8%环比-8.1%。

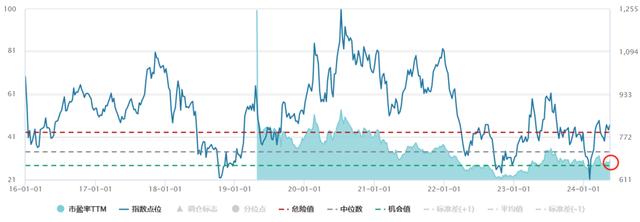

5、板块整体估值水平仍处于历史低位:

整体来看,截至5月17日,信息技术ETF(562560)跟踪的全指信息指数最新估值(市盈率-TTM)为44.77倍,比近10年80%以上的时间都低;5G通信ETF(515050)跟踪的5G通信指数,最新估值(市盈率-TTM)为29.51倍,比近10年70%以上的时间都低,均处于布局机会区间。

数据来源:wind,统计区间:2014.5.9-2024.5.17

相关ETF:

5G通信ETF(515050),是全市场规模最大的5G通信ETF,最新规模超70亿元。该ETF光模块、光通信、AI算力、6G概念股权重占比超50%,并覆盖了服务器、PCB、消费电子、存储芯片、工业互联网等多个细分算力方向的龙头标的。其跟踪指数的前十大权重股分别为中际旭创、立讯精密、工业富联、中兴通讯、新易盛、兆易创新、紫光股份、沪电股份、天孚通信、三安光电,前十大权重股合计占比53.89%。场外联接(A类:008086;C类:008087)。

信息技术ETF(562560),全面布局信息技术行业,抢占AI时代先机,把握信息技术红利。个股集中度不高,能有效降低行业风险敞口和个体风险。

来源:wind,银河证券、财信证券、光大证券、广发证券,华夏基金

风险提示:1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。

2.上述基金存在标的指数回报与股票市场平均回报信离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资上述基金之前,请仔细阅读上述基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识上述基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。