2023年10月,福华化学因提交发行上市申请前存在大额分红情形受到市场广泛关注,“左手分红,右手募资”引起投资者质疑。最终福华化学以撤回上市申请而终止IPO。该案例后,市场对IPO企业上市前分红开始更为关注,相关舆情影响加大。

3月15日,证监会发布多项重磅政策文件,明确将严密关注拟上市企业是否存在上市前突击“清仓式”分红等情形,严防严查,并实行负面清单式管理。

上市前大额分红在当前的舆情及监管环境下是否已实质成为IPO企业不可触碰的红线?存在上市前分红情形的企业审核问询情况及审核状态如何?对此,汉鼎咨询课题组手动统计了2023年IPO申报企业的分红情况,并结合相关政策法规、监管关注要点、企业审核状态等要点分析上述问题。

2023年IPO申报企业上市前分红情况

据Choice数据及课题组手动统计,IPO公司在上市前进行分红的情形在A股市场较为普遍。2023年受理的660家IPO企业中,440家在三年的报告期内存在分红行为,占比约67%,多数报告期内分红总额在1亿元以下,但也有10家企业报告期内分红总额超过10亿元。

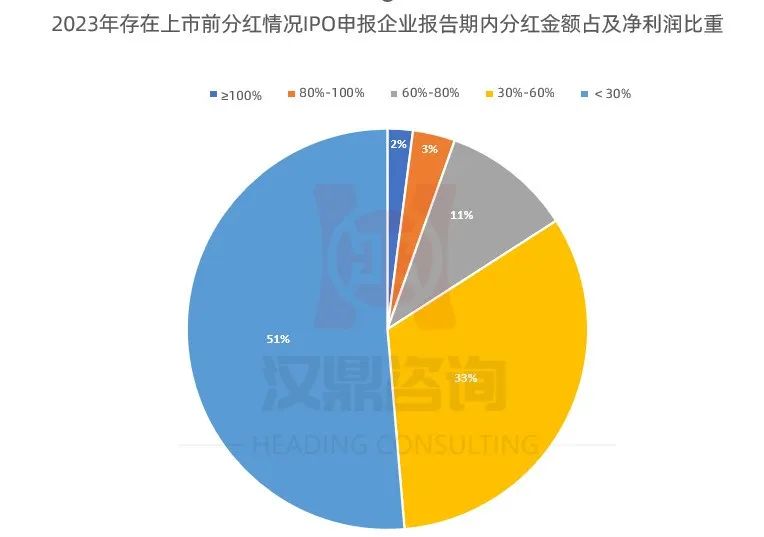

从分红比例来看,报告期内存在分红情形的440家IPO企业中,226家分红金额小于报告期内实现利润的30%,144家分红金额占报告期内净利润的比例为30%-60%,46家分红金额占报告期内净利润的比例为60%~80%。但也有24家分红金额占净利润的比例超过80%,或存在被监管或市场质疑是否为“清仓式”分红的风险。

值得注意的是,9家企业分红金额甚至大于报告期内实现的净利润。如深主板IPO企业xx集团股份有限公司2020年至2022年8.44亿元,但公司同期净利润仅6.36亿元,其报告期内现金分红金额占净利润的比重高达为132.67%。

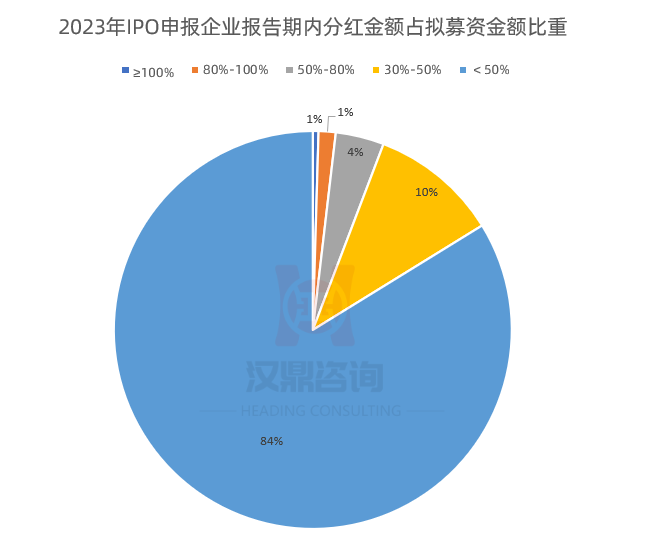

从2023年IPO企业报告期内分红金额占其拟募集资金的比例来看,362家企业报告期内现金分红的金额小于拟募资金额的30%,25家企业报告期内分红金额占拟募集金额50%以上。其中2家报告期内分红金额甚至超过拟募集资金总额,分别高达109.14%、103.08%。

综合以上数据,A股市场IPO公司上市前大额分红的情况确实并不少见。而在舆情影响加大和监管明确将严密关注企业分红情况的趋势下,相关企业需了解分红相关政策、审核问询关注要点。

分红相关法规及监管要求

一

《公司法》相关规定

从基础法律层面看,现行的《公司法》并未对分红限额及时间设置强制要求,亦未将上市前大额分红作为公司IPO的禁止事项。也就是说,IPO企业只要满足了相关法律及其章程中有关利润分配的分配比例、决策程序、前提条件等要求,则不存在分红层面的合规瑕疵。

我国现行《公司法》关于利润分配主要规定如下:

(1)关于分红的决策程序。根据《公司法》第三十六条、第四十六条的规定,董事会负责制订公司的利润分配方案和弥补亏损方案,股东会或股东大会审议批准公司的利润分配方案和弥补亏损方案。

(2)关于利润分配的比例。《公司法》第三十四条规定,有限责任公司股东按照实缴的出资比例分取红利,全体股东约定不按照出资比例分取红利的除外;《公司法》第一百六十六条规定,股份有限公司按照股东持有的股份比例分配,但股份有限公司章程规定不按持股比例分配的除外。

(3)关于利润分配的条件。《公司法》第一百六十六条规定,公司分配当年税后利润时,应当提取利润的百分之十列入公司法定公积金;公司法定公积金累计额为公司注册资本的百分之五十以上的,可以不再提取;公司的法定公积金不足以弥补以前年度亏损的,在依照前款规定提取法定公积金之前,应当先用当年利润弥补亏损;公司从税后利润中提取法定公积金后,经股东会或者股东大会决议,还可以从税后利润中提取任意公积金。

(4)关于违规分配的处理。《公司法》第一百六十六条规定,股东会、股东大会或者董事会违反前款规定,在公司弥补亏损和提取法定公积金之前向股东分配利润的,股东必须将违反规定分配的利润退还公司。公司持有的本公司股份不得分配利润。

二

IPO审核相关监管要求

目前有效的《监管规则适用指引——发行类第5号》对于在审期间IPO企业的分红及转增股本进行了一定程度的限制,具体如下:“发行人在审期间现金分红、分派股票股利或资本公积转增股本的,应依据公司章程和相关监管要求,充分论证必要性和恰当性,并履行相应决策程序,相关分红方案应在发行上市前实施完毕。发行人应重点披露以下内容:

一、发行人大额分红的,应充分披露分红的必要性和恰当性,以及对财务状况和新老股东利益可能产生的影响。

二、发行人分派股票股利或资本公积转增股本的,应披露股本变化后最近一期经审计的财务报告。

从前述规定的表述来看,IPO企业在审期间大额分红不是绝对禁止项,但也绝非鼓励,监管要求在审企业应在程序合法的基础上充分论证分红必要性和恰当性。因此相关企业需权衡利弊,谨慎对待。

此外,北交所对于现金分红事项的规定更为细致和严格,《北京证券交易所向不特定合格投资者公开发行股票并上市业务规则适用指引第1号》具体规定如下:

一、申报前提出权益分派方案

发行人申报前就已提出了现金分红、分派股票股利或资本公积转增股本方案的,应充分披露相关方案的执行是否对发行人符合发行条件和上市条件造成影响,相关方案应在中国证监会同意注册前执行完毕;保荐机构应对前述事项的披露情况和相关方案执行完毕后发行人是否符合发行条件和上市条件发表明确意见。

二、审核期间新增现金分红方案

发行人在申报受理后至上市前原则上不应提出分派股票股利或资本公积转增股本的方案。发行人在审期间提出现金分红方案的,保荐机构和发行人应按重大事项报告要求及时进行报告,并遵循如下原则进行处理:

(一)发行人如拟现金分红的,应依据公司章程和相关监管要求,充分论证现金分红的必要性和恰当性,以最近一期经审计的财务数据为基础,测算和确定与发行人财务状况相匹配的现金分红方案,并履行相关决策程序。如存在大额分红并可能对财务状况和新老股东利益产生重大影响的,发行人应谨慎决策。

(二)发行人的现金分红方案应在中国证监会同意注册前执行完毕。

(三)已通过上市委员会审议的企业,在上市前原则上不应提出新的现金分红方案。保荐机构应对发行人在审核期间进行现金分红的必要性、合理性、合规性进行专项核查,就实施现金分红对发行人财务状况、生产运营的影响,相关方案执行完毕后发行人是否符合发行条件和上市条件发表明确意见。”

从上述规定来看,在企业合规履行所需程序的情况下,相关法规及政策并未禁止上市前分红情形。但在舆情影响加大的背景下,因大额分红、“清仓式分红”等情形引来监管问询,并导致企业最终主动撤回IPO申请的情况不在少数。

上市前分红企业审核问询及终止情况

一

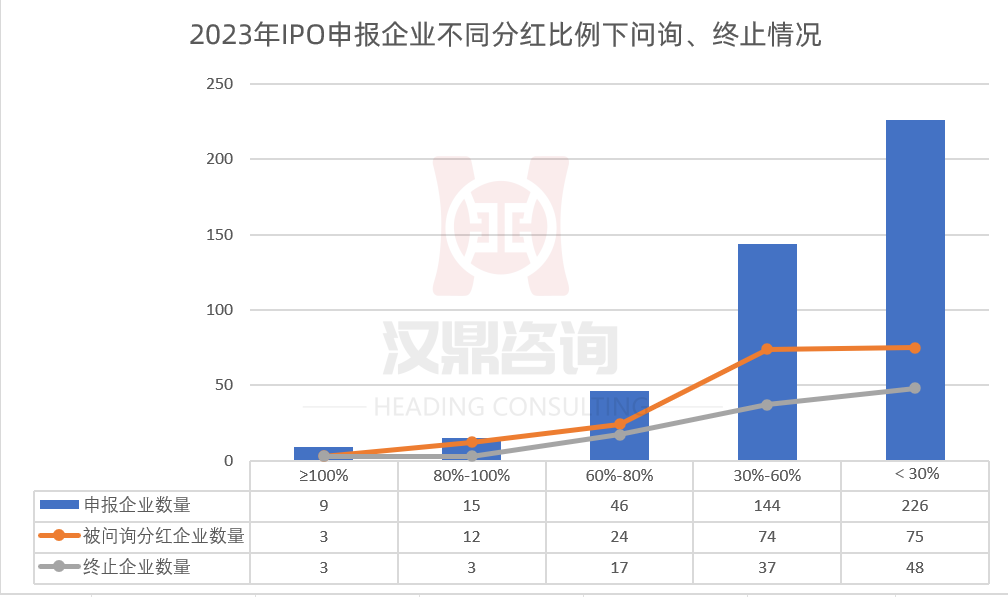

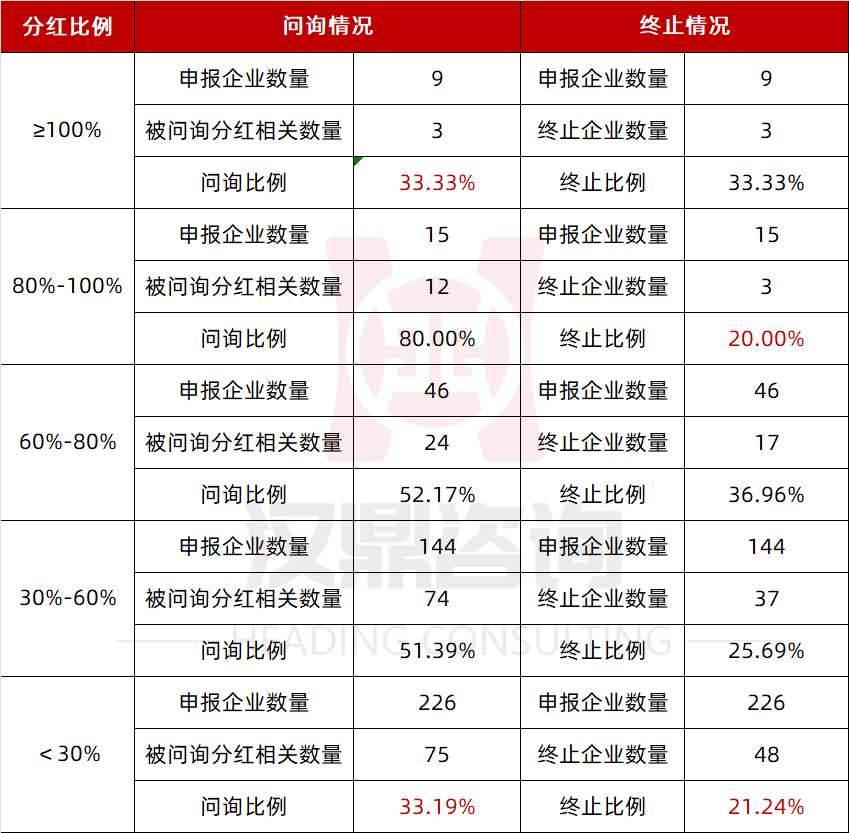

分红比例低于30%或相对安全

为更清晰了解存在上市前分红的企业,不同分红比例下交易所监管问询情况及审核结果,课题组将相关企业分红比例按30%以下、30%-60%、60%-80%、80%-100%,及100%以上进行分类,并进行手动统计。(统计结果以当前审核情况为准,后续随着监管问询状态更新及企业终止数量变动,上市前存在分红情况的企业被问询/终止的比例或将进一步攀升)。

当IPO企业分红比例小于30%时,仅三分之一在排队过程中被监管问询分红合理性、存在现金分红状态下募资补流合理性等问题;仅五分之一企业IPO终止。

就此而言,从过往情况来看,分红比例低于30%对于企业来说面临的监管审核风险相对较小。

二

审核问询关注重点

在梳理相关IPO案例并浏览舆论对于典型案例相关讨论的基础上,课题组发现无论是监管问询还是舆情争议点,都主要集中于以下三大方面:

一是分红款的用途或资金具体流向(117家被问询,占比26.6%);二是存在现金分红的情况下募资补流的合理性(93家被问询,占比21%);三是大额分红的背景和原因(77家被问询,占比17.5%)。

结合实际案例来看,IPO企业的分红行为应当综合企业盈利状况、负债及现金流情况、拟募资规模等进行合理性审查,量力而为,避免“掏空式”“清仓式”分红行为。监管部门或要求发行人及中介机构结合项目具体情况,对大额分红后的企业现金流情况进行测算,论证分红方案对企业正常经营是否构成不利影响。