先来看两报:广汇能源2023年实现营业收入614.75亿元,同比增长3.48%;归母净利润51.73亿元,同比下降54.37%。

广汇能源2024年第一季度,实现营业总收入100.41亿元,同比下降49.44%;归母净利润8.07亿元,同比下降73.15%。

广汇能源每年个季度归母净利润同比

23年年报中,营收微涨,归母净利润腰斩,主要是营业成本的上升和投资收益的减少。煤炭和煤化工价格的下降,使得毛利率减少了,成本增加了;今年一季报中,营收与利润双双大幅下降。业绩不容乐观,下面来详细了解一下。

广汇能源是新疆的一家民营企业,主营:LNG业务,煤化工业务,煤炭业务。

广汇能源在石油天然气行业排名第六,最新总市值485.2亿元,股东总人数16.96万户,其中机构388家,持股占比53.53%,这只股票机构与散户持股占比相当,散户人数较多。

下面用三板斧估值法,从四个方面试着对广汇能源进行估值分析。

用分红估值法估值

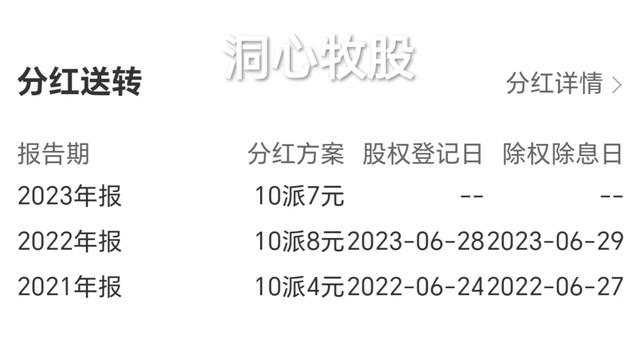

广汇能源历年分红

广汇能源23年计划每股分红0.7元,按现在价格7.39元计算,股息率是9.47%,很高,分红很多。

社会利率取一年期贷款利率3.45%,0.7除以3.45%得20.29。

即用分红估值法估计,广汇能源的股价应该是在20.29元左右,这就很高了,很有性价比,下面再看看市盈率估值的结果吧。

用市盈率估值法估值

广汇能源24年一季报

24年一季报中,广汇能源的归母净利润同比增长-73.15%。

如果今年煤炭与煤化工价格企稳,假设24年全年同比增长-20%,则每股收益是0.63元,市盈率取10,则10乘以0.63可得6.3,即24年的估值可能是在6.3元左右。

机构对广汇能源以后三年的盈利情况给出了预测。

机构预测广汇能源

按机构预测的进行估算,广汇能源今后三年的估值分别是7.36、7.39、7.39元左右。

从基本面评估分析23年年报显示,广汇能源的经营现金流是65.98亿元,净利润是49.24亿元,经营现金流比净利润得1.3,这个值比参考值1大,可见广汇能源的盈利质量很好。

但查看现金流量表,投资现金流-9.764亿元,筹资现金流-54.33亿元,这两项流出之和是64.094亿元,与经营现金流65.98亿元几乎持平,资金可能要出现紧张。

毛利率是16.35%,较低,利润较少。

净资产收益率是18.15%,高,盈利能力强

负债率是51.56%,较高,负债较多。

归母净利润同比增长-54.37%,很低,成长性很差。

从技术角度来看

日k线图

日k线图中,k线超跌反弹收十字星,反弹受阻减弱,MACD死叉。

周k线图

周k线图中,k线在底部震荡,MACD有死叉的迹象。

月k线图

月k线图中,k线震荡,MACD向下趋势放缓。

综上所述,广汇能源的股价可能已在合理区间,以后走势得看全年利润的增长情况。

广汇能源的盈利质量很好,盈利能力强,成长性很差,分红很多。

需要注意的是,控股股东广汇实业集团股份质押比例较高,合计质押比例14.32%,占其持有股份的41.25%,具有一定的风险。

广汇能源要走出困境,煤炭和煤化工的价格要稳中有升,要控制投资和继续扩大,以免资金出现紧张。

以上就是全部内容,因能力有限,不一定正确,望勿参考。股市有风险,买卖需谨慎!看后点赞,财富千万!

加个关注不迷路,估值分析天天有。大道至简人人懂,全是干货不忽悠!

用7年平均法看看还高不